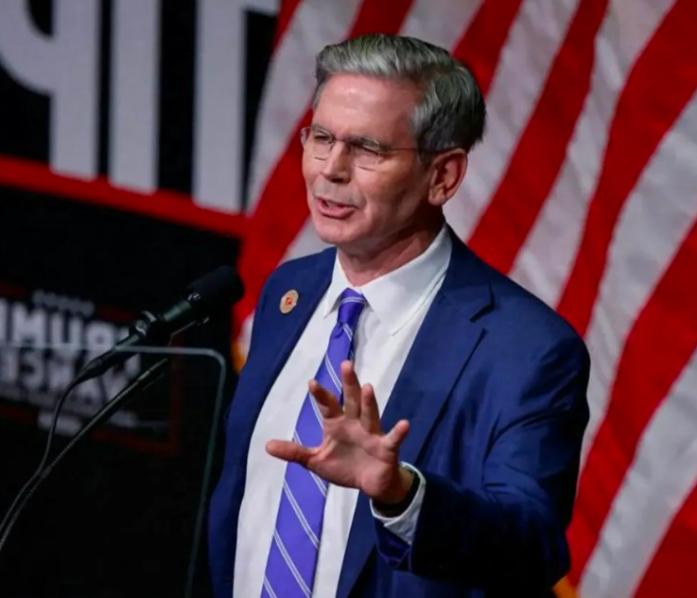

美国财长贝森特忙疯了!他要从11个人里面,挑出下一个美联储主席。现在的主席鲍威尔

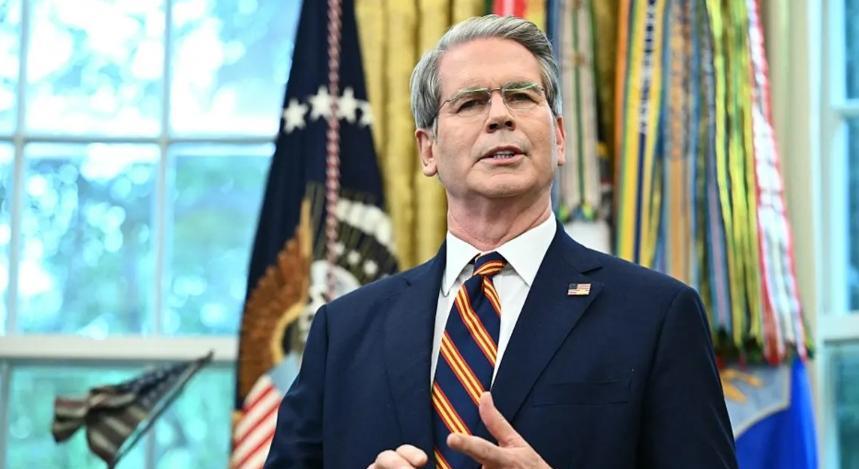

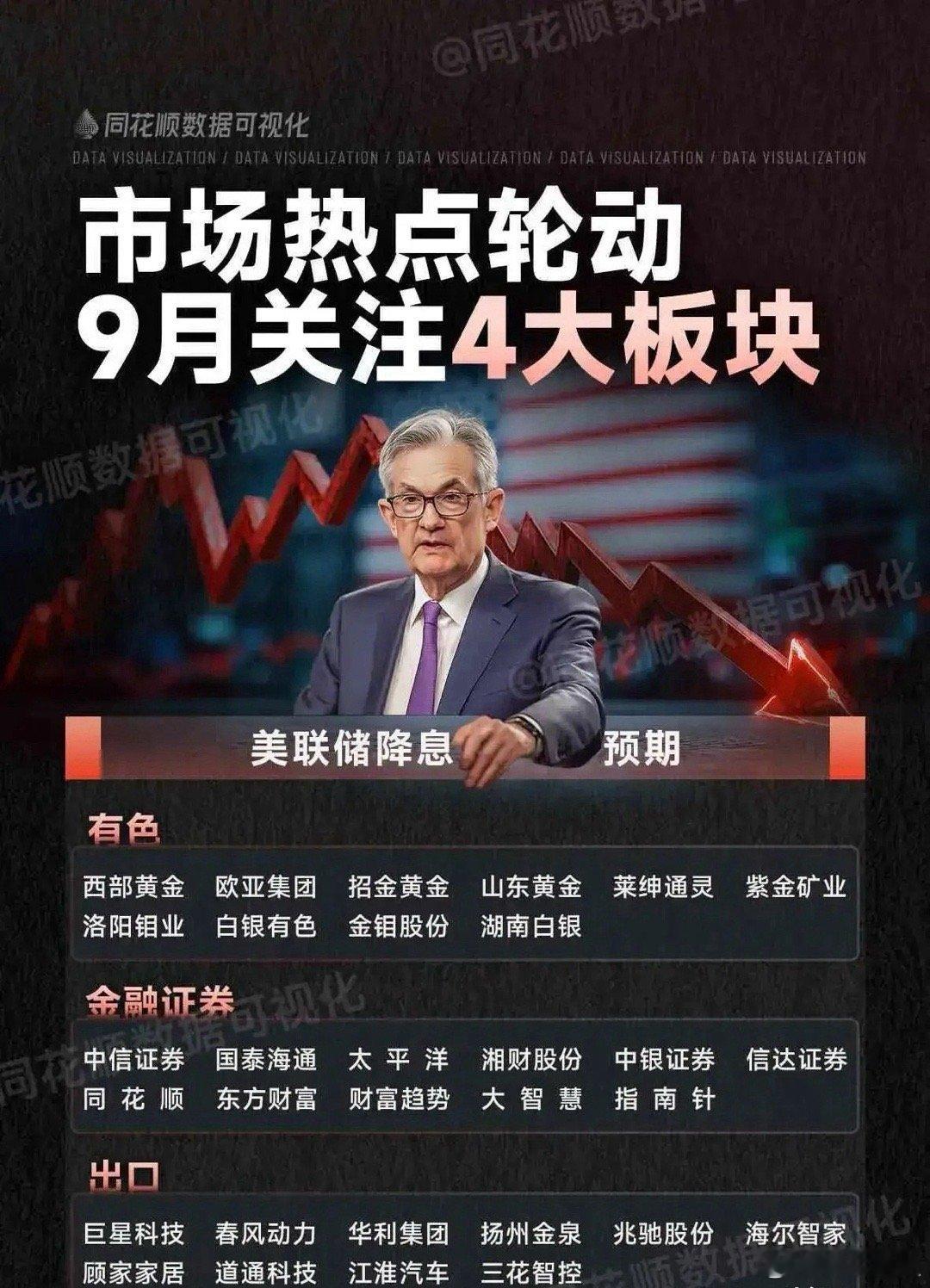

美国财长贝森特忙疯了!他要从11个人里面,挑出下一个美联储主席。现在的主席鲍威尔可能不干啦,所以要找新人接手。这次面试可能要一直持续到下周呢!可是现任主席鲍威尔的任期,明明要到明年5月才结束。为什么这么着急离开呢?先说说鲍威尔为啥不想干了。这四年他简直是“背锅侠专业户”,2022年美国通胀飙到40年最高,他咬着牙搞了10次加息,把基准利率从快归零提到5%以上。通胀是压下去了,可副作用全爆了:今年三季度美国中小企业倒闭率涨了18%,70%的老板都说“贷款利息翻番,扛不住了”;连硅谷的办公楼都空了22%,开发商还不上高息贷款,只能眼睁睁看着项目被银行收走。更麻烦的是,他跟拜登政府闹掰了。2024年是美国大选年,拜登一门心思要“保就业”,还想给中小企业发贷款补贴,对冲高利率的影响。可鲍威尔偏不松口,多次公开说“短期不降息”,怕通胀反弹。一边要保民生拉选票,一边要控通胀防风险,俩人心思不在一块儿,鲍威尔觉得“这活儿没法干了”,提前离场反而体面。贝森特可不敢怠慢,上个月就把11个候选人的资料堆成了小山,还拉着经济团队天天抠细节。这11个人根本不是“一个水平线竞争”,分明是三拨人对着干,选谁都能让美国经济拐个弯。第一拨是“硬刚通胀派”,代表是美联储理事鲍曼。这群人跟鲍威尔一个路子,把控通胀当头等大事,甚至觉得现在利率还不够高。要是他们当选,中小企业可能还要遭罪,但美元信用或许能稳住。第二拨是“保就业派”,比如前劳工部长沃尔什。他们眼里“人有工作才重要”,喊着“赶紧降息”,还想改美联储的规矩,让政策更偏向小企业。选他们,短期就业数据可能好看,但通胀说不定会卷土重来。第三拨最特别,是“玩数字钱的新人”,比如搞过数字美元试点的杨黄金。他们不纠结短期利率,反而想把数字美元、加密货币监管划入美联储的活儿,这可是以前几任主席都没碰过的新领域。贝森特选人的时候,脑子比谁都转得快。他不光要看候选人能不能搞定美国国内的烂摊子,还得琢磨“全球怎么看”。现在美国欠了34万亿美元的债,占GDP的123%,明年初还要谈债务上限—新主席得跟财政部配合发债,要是对“还债”没想法,美国说不定又要面临违约风险。更头疼的是“去美元化”的风越刮越猛。今年巴西、印度用本币做贸易的比例涨到了25%,连沙特都开始用人民币买石油。美联储的政策直接影响美元的地位,要是新主席搞“乱加息”或“瞎降息”,各国可能会更疯狂地抛美元资产。贝森特面试时特意问“你怎么用政策保住美元的老大位置?”这里面还藏着大选的小心思。拜登想让新主席明年初就降息,这样房贷、车贷利息降了,老百姓满意,企业也能喘口气,为大选后的经济“开门红”铺路。贝森特是拜登任命的财长,不可能不考虑这点,但他又不敢全听白宫的—要是选了个只懂降息的,通胀反弹了,最后背锅的还是他。现在面试已经到了第三轮,贝森特把11人筛到了3个,每天结束面试都要跟白宫经济委员会主席雷蒙多打一小时电话,俩人在“硬刚通胀派”和“保就业派”之间扯来扯去。有内部人说,最后选谁,还得看11月中期选举的结果—要是共和党占了众议院,肯定会逼着贝森特选“硬刚通胀派”,毕竟共和党最讨厌“政府乱花钱刺激经济”。别看这只是选个美联储主席,其实是给美国经济选“生存路线”。选硬刚通胀的,可能稳住美元,但经济说不定会衰退;选保就业的,短期数据好看,通胀却可能回来;选玩数字钱的,能给金融系统开新路,可风险谁也说不准。贝森特手里的笔,比千斤还重。全世界都在盯着这份名单。中国央行已经在调外汇储备里的美元比例,欧洲央行在提前做应对政策变动的预案,巴西、印度这些国家也攥紧了“用本币做贸易”的工具箱。要知道,美联储主席的一个决定,能影响到中国外贸企业的订单,能改变巴西农民卖大豆的价格,还能让印度工人寄回家的汇款变多变少。接下来一周,他要做的不只是选个“管钱的人”,更是给美国经济选未来两年的路。这条路走得对不对,明年这会儿看美国的通胀、就业率和欠债数,就全清楚了。信息来源:白宫今日开始面试美联储主席候选人,为何是这11人.--2025-09-0515:59·齐鲁壹点